生前の相続対策のご相談

実際に相続が生じる前に、ご自身と相続人となるご家族の為に、生前の相続対策をとられる方が増えています。

終活の一つとして、下記のような生前の相続対策のご相談をお伺いしてます。

相談例目次

①遺言書を残したい ②相続税の金額を知りたい ③生前贈与をしたい ④生前の土地家屋の利用法 ⑤共有名義の土地を一人名義に ⑥生命保険金の活用 »

相談① 遺言書を残したい

相談① 遺言書を残したい

» ご自身にあった遺言の方法をご説明します。

» ご自身にあった遺言の方法をご説明します。

ご自身が亡くなった時、誰にどんな財産を相続させるかなどを書面に残すことで、死後の自身の財産の分け方に、自分の意思を示すことができます。

ひいては、残された家族同士の争いを避けることができます。

≫ 続きを読む

遺言には、自筆証書遺言、公正証書遺言、秘密証書遺言などの種類があります。どの方式を採用するかは、ご自身の考え方によります。

自筆証書遺言:文字通り自筆で書く遺言です。手軽に書けて、遺言内容の秘密は保てますが、保管が難しく、書き方に不備があると無効になる可能性があります。

公正証書遺言:公証人に作ってもらう遺言です。実印、印鑑証明書や証人2人以上が必要なので、手間がかかり、証人から遺言内容が漏れる可能性があります。

ただし、法律の専門家である公証人が作成するため、確実に有効な遺言書が作れ、原本は公証役場に保管されるので安心です。

≫ 閉じる

相談② 相続税の金額を知りたい

相談② 相続税の金額を知りたい

» 相続税の試算と、2次相続のシミュレーションをします。

» 相続税の試算と、2次相続のシミュレーションをします。

相続税の金額を試算するには、まずは、自分が持っている財産は何で、どれくらいあるのかを調べる必要があります。

そして、その調べた財産全体にどれくらいの相続税がかかるのか、財産を分けて貰った人は、どれくらい相続税がかかるのかなどをシミュレーションしてゆきます。

さらに、2次相続(次の世代への相続)を考えた財産の分配、節税対策などを検討してゆきます。

≫ 相続税・贈与税の試算

相談③ 生前贈与をしたい

相談③ 生前贈与をしたい

» ご本人と、ご家族に適した4つの贈与を検討しましょう。

» ご本人と、ご家族に適した4つの贈与を検討しましょう。

生前に自分の財産を贈与することにより、相続がおきた時に、相続税の課税対象となる自分の財産を前もって減らし、次世代に財産を移行させます。

ご相談にて、現状や将来のご要望を伺い、以下の4つの贈与から適切な生前贈与をご提案します。

1.通常の贈与(暦年贈与)

生前に子供や孫などに、自分の財産を早めに渡して、相続が生じた時の自己の遺産を減らします。贈与を受ける子供や孫は、1月1日~12月31日までの1年間に貰う財産の合計額が、110万円(基礎控除額)以下であれば、贈与税はかかりません。この場合、贈与税の申告は不要です。 ≫ 参考blog

2.子供が家を買うための資金を贈与

子供や孫が、住宅の新築や購入・増改築等をする際に、その購入・増改築に充てるためのお金を贈与します。遺産として残す自己の財産を減らしつつ、贈与を受ける子供や孫は、一定額まで贈与税が非課税となります。こちらは、上記の通常の贈与と異なり、贈与税の申告が必要になります。≫ 参考blog

3.住んでいる家を妻へプレゼント

結婚期間が20年以上の夫婦の間で、住むための家や土地または、その家や土地を買うためのお金を贈与します。贈与を受ける妻又は夫は、最高2,000万円までの控除(配偶者控除)が受けられます。

こちらも贈与税の申告が必要になります。 ≫ 参考blog

4.相続時精算課税制度の活用

まず、生前に子や孫に自分の財産を贈与し、贈与税の申告をします。そして、自分が亡くなった際に、その贈与した財産を自己の相続財産に含めて相続税の申告をする制度です。

贈与の時に、財産を貰う側は、最大2,500万円までの控除(特別控除)が受けられます。

早めに財産を次の世代に移転しながら、贈与した財産を有効に活用することができます。

相談④ 生前の土地・家屋の利用方法

相談④ 生前の土地・家屋の利用方法

» 生前の土地や家屋の利用方法によって、相続税を下げることができます。

» 生前の土地や家屋の利用方法によって、相続税を下げることができます。

相続税の計算をする場合、まず遺産の金額を算定します。

この遺産の金額の算定作業のことを評価と言い、算定された金額を評価額と言います。

≫ 続きを読む

この評価額は、生前の土地や建物の利用の仕方によって変わってきます。

例えば、自分の土地に自分で家を建てて住んでいる場合と、その家を他人に貸して家賃を得ている場合では、他人に貸している方が

評価額が低くなり、それに合わせて

相続税も低くなります。

また、相続税の課税価格を大きく下げる「小規模宅地等の特例」の適用にあたり、生前の土地の利用方法は、大きく影響してきます。

≫ 閉じる

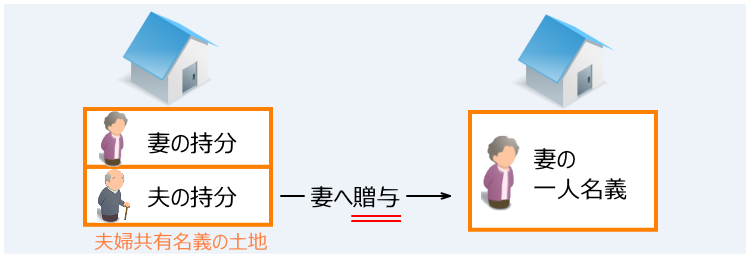

相談⑤ 共有名義の土地を一人名義にしたい

相談⑤ 共有名義の土地を一人名義にしたい

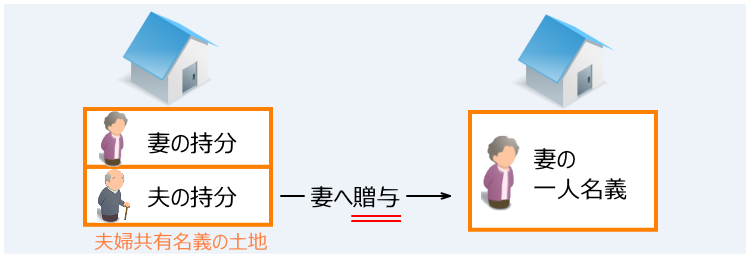

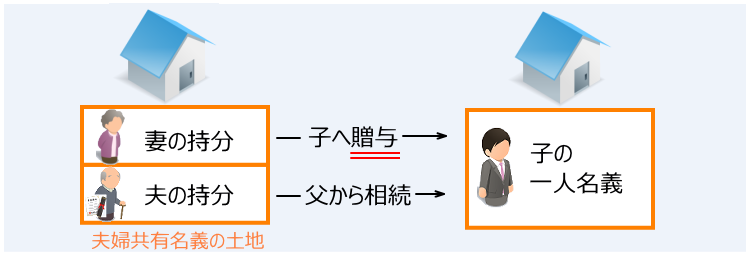

» 贈与により、夫婦共有名義の土地を一人の名義に変更します。

» 贈与により、夫婦共有名義の土地を一人の名義に変更します。

生前に自分の財産を減らすことで相続対策になり、土地の有効活用にもつながります。また、次世代に土地をスムーズに移行させ、土地や家屋も売却しやすくなります。

例 1 夫婦共有名義の土地のうち、夫の持分を

妻へ贈与して、

妻一人の名義に変更

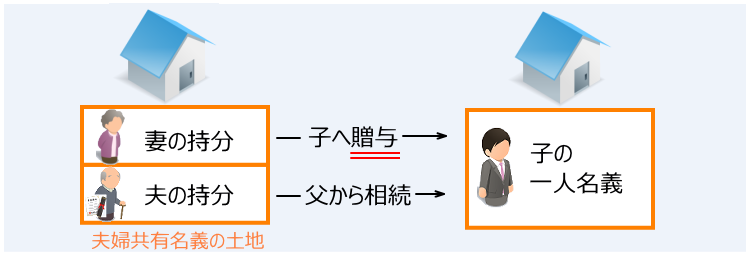

例 2 夫の

相続に際して、夫の持分を子供に相続させ、妻の持分を

子供へ贈与することで、

夫婦共有名義の土地を

子供一人の名義に変更

相談⑥ 生命保険の活用とは?

相談⑥ 生命保険の活用とは?

» 生命保険金を受け取った相続人には、一定の非課税枠があります。

» 生命保険金を受け取った相続人には、一定の非課税枠があります。

生命保険金の保険料を負担していた方が亡くなり、その方の相続人に生命保険金が下りた場合、その生命保険金は、亡くなった方の相続財産とみなされ、相続税の対象となります。≫ 続きを読む

しかし、その相続人が受け取った生命保険金のうち、一定限度額(500万円×法定相続人の数)までは、相続税が非課税となります。

例えば、相続人が妻・長男・長女の3人で、保険料を負担していた父の死亡により、それぞれに500万円ずつの死亡保険金が下りた場合、1,500万円(500万円×3人)は、相続税が非課税となります。

≫ 閉じる

相談⑥ 生命保険の活用とは?

相談⑥ 生命保険の活用とは? » 生命保険金を受け取った相続人には、一定の非課税枠があります。

» 生命保険金を受け取った相続人には、一定の非課税枠があります。